みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

先日、顧問先のお客様にも聞かれたのですが、制度改正があったこともあり、個人型401Kが今、脚光を浴びています。今回のブログでは、その概要と節税の仕組みについて、少しまとめてみました。

東大阪市・大東市・門真市を中心に悩める社長をサポートするひとり税理士のブログ

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

先日、顧問先のお客様にも聞かれたのですが、制度改正があったこともあり、個人型401Kが今、脚光を浴びています。今回のブログでは、その概要と節税の仕組みについて、少しまとめてみました。

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

個人の自営業者・フリーランスの方は、「給与所得者は税金が優遇されている、不公平だ」という言葉を聞くことがあります。一方、給与所得者は自営業者の方は収入が把握されにくい仕組みなので不公平と思われているかもしれません。

それぞれの認識は合っているのでしょうか?

以前のブログ記事で、消費税の税込表示・税抜表示のお話をさせていただきました。税抜表示が現在認められているのは、「消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法」によるものです。

そしてこの特別措置法は、消費税が3%から5%に増税になっったときにうまく消費税分を価格に転嫁出来ないケースがあったことから、今回の増税時には増税分をあらゆる取引にわたり円滑に価格に載せるためにつくられたものです。

では、なぜ消費税増税時に価格が転嫁出来ないケースがあったのか、消費税の納税の仕組み等もふまえながら、説明したいと思います。

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

本日は、投資に係る税制であるNISA(少額投資非課税制度)について、税制改正などもあり、今後注意すべき点に絞って理解を深めてみたいと思います。

先日、税務会計経営情報サイトで、「NISAが10兆円超え7割強が50代以上」という記事がありました。資産運用に興味を持たれている若い世代の方も多いという認識をもっており、NISAも若い世代も多く活用されていると認識していたのです、実際には50代以上が多いようですね。

さてこのブログを読まているみなさんは、NISA口座開設されていますか?1年目の2014年(平成26年)から口座を開設している方は、今年2017年で4年目になります。私も、まだ2017年はNISA口座での投資はしていないのですが、過去3年は、投資を行いました。私は、SBI証券でNISA口座を開設しています。

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

外食するときや、直近では昨日ジュンク堂大阪本店で、書籍を購入したときにも見かけるのですが、代金の精算をされるときにレシートではなく、領収書をもらっている方がおられます。よく見る風景ではあるのですが、私は飲食店や書店では領収書をもらいません。レシートをもらえれば、それで十分だと考えるからです。

1.領収書でなくてレシートで基本的に問題ない

領収書をもらわないと法人税や所得税の事業における必要経費にならないということは私はないと思います。

いつ、どこで、何をしたかを明確にし、確かに事業に必要な経費を支出したという事実を証明するための証拠の一つが領収書だと思います。とすると、領収書とレシート、どちらの方が事実を証明する証拠書類となるかは、一概に領収書の方が高いかというとそうではないと考えます。

例えば、飲食店の領収書、領収書記載日にどこの店で総額何を使ったのかはわかります。でも、レシートなら、何人で来店し、どのような内容の食事をしたのかまで記載してあります。

小さな同族会社の役員が、飲食店の領収書だけであれば、個人的費用を間違って事業の費用にいれてしまうかもしれませんが、例えばレシートで「お子様ランチ」と明細が入っていれば、これは家族の食事代であると明白になり、事業用の経費として間違って入れてしまうことも少なくなります。

また、書籍購入時にも、書籍代総額いくらの領収書より、書籍の明細が入っているレシートの方が、必要経費性を証明するには高い証拠性がある場合もあると考えます。

個人で読む漫画本が明細に記入されていれば、必要経費性が否認されるかもしれませんが、手書きの領収書ではそれもわかりません。(ただし業種によっては、漫画本も事業上の経費になることもあります。漫画全てが経費でないとは言いません)

よって、基本的に機械印字されているレシートをもらい、そのレシートに店名、日時、金額等基本的なことが入っているなら、わざわざ領収書に書き換えてもらわなくてもいいと考えます。

2.なぜ領収書をもらう人が多いのか?想像してみました。でも税務面ではやはりレシートで十分では?

それでも領収書をもらう人が多いのは、ある程度以上の規模の会社では、レシートではなく領収書をもらわないとダメと会社の経理規定で決められているからなのかなと想像します。

領収書がレシートと比べて信用性が高そうに見えるのは、お店の印鑑が押してあること、また宛名に(上様のケースもあるでしょうが)自分の会社名が記載されているからなのでしょうか?確かに社員の不正等をなくすためには、「領収書をお願いします。」「会社名は○○でお願いします。」というのは、一つのハードルかもしれません。だから、従業員が多い会社では、そのように決められているのも理解はします。

ただ、税務という面からみると、領収書にお店の印鑑が押してあったとしても、お店の人が、その顧客の会社の売上に貢献する「必要経費」としてお金をいただいたことを証明する印鑑ではありません。あくまで「その金額」を領収しましたという意味だけの印鑑です。

また、宛名も上様で渡されるケースもありますし、店側が宛名を入れてある場合も、顧客の指示に基づいて宛名を記載しているだけであって、レシートより証拠性が高いかというと、そこまでは言い切れないと思います。

手書きの領収書の場合、小さな飲食店などでは顧客に金額は自由に入れてと言いつつ白紙の領収書を渡し、金額欄には顧客の筆跡で金額が書かれている領収書も世の中にはあると聞きます。(正しい支払額を記載したのなら結果的に問題ないのでしょうが)

そんなこともあるので、税務当局(税務署員)は機械印字したレシートの方が領収書に比べて著しく証拠能力が低いとは思っておらず、むしろその逆に機械印字したレシートの方が証拠能力が高いと思うケースもあるのではと思います。(あくまで私の見解です。)

領収書をもらうのが絶対間違っているとは言いません。ただレシートがでる小売店・飲食店ではわざわざ領収書をもらうという手間はかけないでいいと考えます。

それより、一定の規模以上の会社では経費を立て替えた場合は、社内決裁等をとられるのでしょうが、小さな同族会社ではそういうこともしていないでしょう。よってその支出が事業に必要な経費であることを証明するために、(特に金額の大きなレシートについては)誰のために、何の用事でお金を支出したのか、レシート等にメモ書きしておき、その支出意図を税務調査の時に明確に答えられるようにすることが大事だと思います。

3.領収書・レシートがない場合

(1)法人税や所得税の必要経費に出来るか?

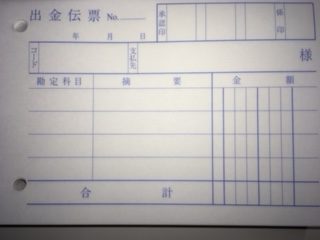

「自動販売機で、お茶を買って現場に差し入れたけど、領収書・レシートがでないので、経費に出来ませんか?」と聞かれるケースもあります。これも、「事業用に使ったのが事実だったら大丈夫ですので、金額を出金伝票に書いて摘要欄に用途を記載して残しておいて下さい」とお伝えしています。

なぜならその日に、現場で工事をしており、現場の人数が10人であるという事実があれば、近くの自動販売機で10本前後ドリンクを購入したという事実は正しいと推定される(そこまでいかなくても事実ではないと税務当局が否認も出来ない)と思うからです。

お香典やお祝いの現金も領収書はもらわないでしょうから、その日に誰に何のために現金をお渡ししたという出金伝票を残しておれば、税務調査で確認されたとしても、本当にその原因となる事実が発生しており、それが事業に関係することが説明できれば、事実を否認することまでは出来ないと思います。

ただ、当たり前ですが、領収書やレシートがもらえるケースのときは、もらっておいた方がもちろんいいです。

(2)消費税法の取扱について(本日は少しだけ)

消費税法上では、仕入税額控除をするためには、3万円以上の領収書は必ず受け取り、保管しておく必要があります。保管していない場合は、仕入税額控除が出来ません。よって、その事業者が納める消費税の納税額が増えてしまいます。(仕入税額控除は消費税法上の経費のようなものですが、今回は詳細は省略してまたの機会に説明します。)

今後、消費税に軽減税率が導入されると、領収書・レシートの記載事項は、何%の税率の商品であるか明確にするため、より細かい情報が必要に変更になります。これもまたの機会に内容を説明させていただきたいと思います。

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

スーパーなどで食料品を購入するとき、税抜表示と税込表示がありますね。私が食料品をたまに買い物する京阪百貨店では税込表示ですが、その他よく行く3つのスーパーでは税抜表示になっています。

この税抜表示は、消費税が5%から段階的に10%へ上がっていくときに、販売者が消費税分を円滑に価格に上乗せ出来るよう制定された「消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法」に基づく期間限定の特例で、これにより現在は税抜表示も容認されています。

法律上は、本来2004年(平成16年4月1日)から総額主義つまり税込み表示が原則です。(消費税法第63条)

この価格表示の期間限定の特例が、消費税率10%への実施が二度にわたって延期になったことから、いったいいつまで認められているのか、税理士である私もわからなくなってきたので、今回あらためて調べてみました。(上記の特別措置法はこちらです。その第四章の第十条に記載されています。)

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西 学です。

会計ソフトへの入力をはじめられる場合、簿記を知っている方は、比較的早く会計ソフトへの入力業務もうまくこなせるようになります。そのような方でも、「消費税がかかる取引」か「かからない取引」かという判定に関しては、なかなか理解出来ないことも多く、悩まれてしまうケースも多いです。今回は、「消費税がかかる取引」、「かからない取引」のとりあえずのイメージをとっていただけるよう、基本的なところをまとめてみたいと思います。

みなさん。こんにちは。now3のアドレスでブログを更新している大東市の税理士・社労士の今西です。今回は、会社員や公務員の方以外の自営業者やその配偶者、学生などが加入する国民年金の保険料前納について述べてみたいと思います。

国民年金保険料に加入されている方は、保険料の納め方はどのようにしておられますか?保険料について前納すると割引がありますし、また毎月納めるのも面倒なので、一定期間の保険料をまとめて前払いする前納制度を利用されいる方もおられると思います。

なお平成29年度分については、現金で前納する予定の方は、平成29年5月1日が納期限になりますので、忘れないようにしましょう。また口座振替されている方は、その日に引落になりますので、口座残高を確認しておきましょう。

私も自営業者なので国民年金保険に加入しているのですが、今年は保険料の納付の予定はありません。といっても滞納ではないですよ。昨年この時期に2年前納で2年分の保険料を一括して納付済みだからです。